Corporate Financial Risk Management

L’esigenza per le Corporate di ricorrere ad un adeguato processo di gestione dei rischi finanziari di mercato è andata consolidandosi per effetto della rapida diffusione dell’uso dei derivati e per i successivi interventi normativi e regolamentari volti a promuovere una maggior disclosure in merito all’utilizzo di questi prodotti in azienda. All’interno della proposta di gestione completa della Tesoreria aziendale, Piteco propone una soluzione di alta specializzazione dedicato alla gestione del Corporate Financial Risk Management.

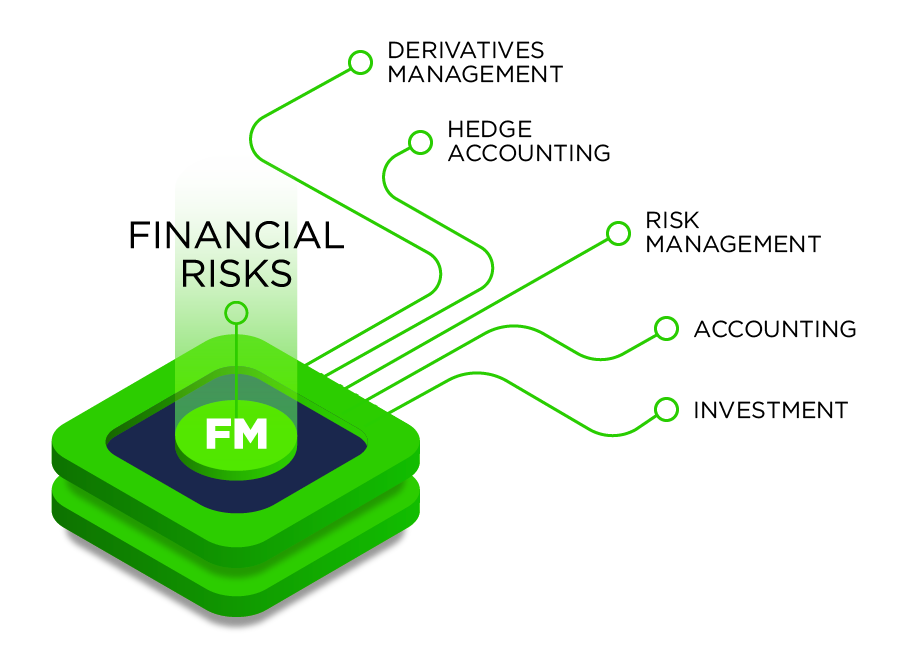

La suite modulare FM

FM – Financial Modelling – è una suite modulare che offre funzionalità avanzate e integrate per supportare correttamente tutto il processo. La soluzione gestisce i rischi di mercato nei processi di progettazione delle strategie di controllo rischi, di analisi storica e di valutazione prospettica, di contabilizzazione e di compliance regolamentare.

La soluzione è indirizzata principalmente alle aziende che hanno una esposizione ai rischi tasso, cambio e commodities, gestendo le funzionalità di Derivatives Management, Exposure Management, Hedge Accounting & Risk Management e Integration.

La gestione dei derivati

I contratti derivati sono trattati in tutte le attività: dall’inserimento dell’operazione e delle attività amministrative correlate, alla valutazione del fair value, all’associazione con esposizioni da coprire, alla produzione delle scritture contabili, alla reportistica gestionale e di corredo ai documenti di bilancio.

Vengono gestite le forme tecniche legate al rischio tasso (IRS, Amortized IRS, FIRS, CCS, Floor, Cap), rischio cambio (Forward, Spot, FX Swap, NDF, CCS, Forex Option, Barrier Option, Zero Cost Collar, Flexible Forward, Accumulator, Exotic Forex Option) e rischio commodity (Commodities Future Listed, Commodity Swap, Commodity OTC Option, Accumulator).

Le esposizioni

Le esposizioni ai rischi di mercato sono generate a partire da dati contrattuali e dati di reporting.

Accanto alla gestione completa degli strumenti di indebitamento (e impiego) per cui i singoli strumenti (loan, bond) sono essi stessi esposizioni, è possibile gestire profili consolidati di esposizione ai tassi basati su aggregati di piani di ammortamento e flussi di cassa.

Si possono originare esposizioni cambi da budget, ordini, fatture; esposizioni FX implicite in operazioni commodities; esposizioni estratte da informazioni di bilancio che possono essere ricondotte ad esposizioni in cambi tramite regole, così come esposizioni commodity, rappresentate da budget, ordini e fatture.

Aggregazione di esposizioni e derivati e declinazioni dell’Hedge Accounting

L’aggregazione tra esposizioni e derivati può basarsi su finalità gestionali per monitorare meglio i mismatch e la redditività, relazioni e strategia di efficacia per monitorare ed eseguire i test IFRS e gestire i movimenti delle riserve di Cash Flow Hedge e Fair Value Hedge, anche per il collegamento con la manifestazione degli eventi di trasferimento a conto economico delle quote di riserva.

Risk Management

Il sistema inoltre esegue i conteggi di Fair Value secondo le prassi di mercato, CVA/DVA, anche con modelli personalizzabili, analisi della sensitività basate su scenari deterministici o sotto ipotesi di variazione dello scenario di mercato corrente (Risk Analysis, What if Analysis, Portfolio Analysis). È possibile inoltre espletare le tipiche valutazioni richieste dalla contabilità secondo metodologia IFRS e Local GAAP (FV Hedge, Cash Flow Hedge, IAS39, IFRS7, IFRS9, IFRS13, Hedging card) oltre alle tipiche attività amministrative di segnalazioni verso soggetti esterni (EMIR, Trade Repository) e di riclassificazioni gestionali, fornendo agli auditors reportistica giustificativa nei dettagli dei risultati.

Integrazione con Market Providers

Il sistema si integra con i più diffusi providers di mercato quali Bloomberg, Refinitiv, VWD per la ripresa di prezzi, curve, volatilità, tassi di cambio e con i vari sistemi di trading.

Integrazione con Piteco EVO

L’integrazione nativa della suite FM con le funzionalità di Piteco Evo garantisce l’aggiornamento continuo della situazione di Cash Management e la valutazione complessiva finanziaria attraverso modelli di Cash Flow Mapping, Cash Capital Position o di Funding Risk che permettono di avere a disposizione strumenti idonei a massimizzare il valore aziendale e l’utilità attesa.

I processi di CFRM vengono ottimizzati grazie alla customizzazione applicabile ai workflow in relazione a Segregation of Duties e all’automazione dei limiti definiti dalle policy di rischio aziendali, dei reminder e delle stampe automatiche.