Crisi d’Impresa: quali soluzioni e funzionalità Treasury implementare per adempiere alla nuova legge?

“L’imprenditore, che operi in forma societaria o collettiva, ha il dovere di istituire un assetto organizzativo, amministrativo e contabile adeguato alla natura e alle dimensioni dell’impresa, anche in funzione della rilevazione tempestiva della crisi dell’impresa e della perdita della continuità aziendale, nonché di attivarsi senza indugio per l’adozione e l’attuazione di uno degli strumenti previsti dall’ordinamento per il superamento della crisi e il recupero della continuità aziendale”. Nuovo art. 2086 del Codice Civile (modificato dall’art. 375 Legge 155/2017)

La nuova normativa che entrerà in vigore il 1 settembre 2021 richiede alle aziende di adottare un modus operandi forward looking, un approccio rivolto al futuro anziché backward looking, basato sull’analisi dei dati a consuntivo. All’interno delle divisioni AFC diventa fondamentale l’utilizzo di un modello di controllo finanziario, che consenta di rilevare ex-ante possibili tensioni finanziarie e che consenta, nel caso, di pianificare per tempo le azioni correttive volte al riequilibrio eco-finanziario.

Come può la divisione Amministrazione, Finanza e Controllo anticipare la probabilità di insolvenza? Lo può fare costruendo un modello completo di previsione economico-finanziaria costituito da strumenti previsionali quali ad esempio il piano economico e finanziario PEF, il budget economico, patrimoniale e finanziario e il budget di tesoreria.

Il budget di tesoreria, tramite il monitoraggio dei flussi di cassa previsionali, è infatti un utilissimo strumento di controllo sia per l’organo amministrativo sia per l’organo di controllo delle responsabilità introdotte dal nuovo codice della crisi e dell’insolvenza.

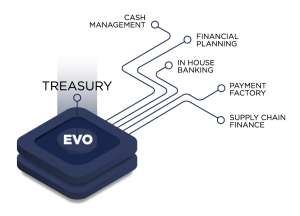

È quindi importante che il Treasury Management System sia in grado di svolgere la funzione di collettore, facilitatore e normalizzatore di tutte le informazioni preventive e consuntive che attengono alla creazione dei flussi finanziari.

La Pianificazione Economico, Finanziaria e Patrimoniale

La Pianificazione Economico, Finanziaria e Patrimoniale

Alla luce di quanto definito dalla nuova normativa, assume rilevanza l’implementazione di un processo di Pianificazione Economico, Finanziaria e Patrimoniale in grado di fornire i dati con i quali poter valutare minacce e opportunità, definire e monitorare gli indicatori di rischio e l’andamento finanziario di medio e breve periodo.

“Crisi: lo stato di difficoltà economico-finanziario che rende probabile l’insolvenza del debitore, e che per le imprese si manifesta come inadeguatezza dei flussi di cassa prospettici a far fronte regolarmente alle obbligazioni pianificate. (art.2 Legge 155/2017)

Come può l’azienda predisporre una stima credibile dei flussi di cassa prospettici? Tra gli indici della crisi d’impresa proposti dal CNDCEC (Consiglio Nazionale dei Dottori Commercialisti e degli Esperti Contabili), quello che desta più preoccupazione tra i professionisti è il DSCR – Debt Service Coverage Ratio – previsionale a 6 mesi.

Un indice DSCR > 1 indica infatti la sostenibilità finanziaria dell’impresa ed evita di adempiere all’obbligo di calcolo degli altri indicatori di crisi:

a) indice di sostenibilità degli oneri finanziari in termini di rapporto tra gli oneri finanziari ed il fatturato;

b) indice di adeguatezza patrimoniale in termini di rapporto tra patrimonio netto e debiti totali;

c) indice di ritorno liquido dell’attivo in termini di rapporto da Cash Flow e attivo;

d) indice di liquidità in termini di rapporto tra attività a breve termine e passivo a breve termine;

e) indice di indebitamento previdenziale e tributario in termini di rapporto tra l’indebitamento previdenziale e tributario e l’attivo.

DSCR= (Cash Flow operativo – Tax)/ Flusso finanziario a servizio del debito

Per il calcolo del DSCR possono essere utilizzati 2 approcci. Nel primo approccio il DSCR viene calcolato come un rapporto dove al denominatore si sommano le uscite previste contrattualmente per il rimborso dei debiti finanziari (verso banche o altri finanziatori) e al numeratore si sommano tutte le risorse disponibili per il suddetto servizio al debito, dati dal totale delle entrate di liquidità previste nei prossimi 6 mesi, incluse le giacenze iniziali di cassa, dal quale sottrarre tutte le uscite di liquidità previste riferite allo stesso periodo, ad eccezione dei rimborsi dei debiti posti al denominatore.

Nel secondo approccio, più evoluto, il DSCR ha al numeratore la cassa iniziale, il Free Cash Flow al lordo di pagamenti di debiti operativi arretrati e/o rateizzati e l’utilizzo di linee di credito disponibili. Al denominatore gli oneri del debito finanziario e i pagamenti di debiti operativi arretrati e/o rateizzati.

La scelta tra i due approcci è rimessa gli organi di controllo e dipende dalla qualità ed affidabilità dei relativi flussi informativi. Le procedure di costruzione ed utilizzo del modello quantitativo di previsione dei flussi dell’impresa devono essere controllabili e adeguate alla complessità ed alle dimensioni dell’impresa.

Una gestione integrata della Tesoreria

Per calcolare l’indice DSCR il TMS deve essere in grado di generare un budget di tesoreria puntuale di entrate ed uscite a 6/12 mesi grazie a previsioni derivanti da scadenzari attivi, passivi e finanziari affidabili. Mentre i flussi di cassa in uscita sono facilmente prevedibili, quelli in entrata sono soggetti ad una maggiore aleatorietà. Diventa importante la capacità del TMS di dialogare con altri sistemi informativi aziendali, in primis di Credit Managament, in grado di migliorare la stima delle previsioni contenute nel budget di tesoreria.

Il TMS diventa quindi centrale nell’implementazione di un processo di Pianificazione Economico, Finanziaria e Patrimoniale volto all’ottenimento del budget di tesoreria necessario per il calcolo del DSCR. Allo stesso modo, il TMS riveste un ruolo importante nel supportare l’azienda nella definizione delle azioni finanziarie da intraprendere nel caso sia necessario correggere il DSCR per evitare la segnalazione dello stato di crisi.

Entro settembre 2021 tali strumenti devono essere necessariamente predisposti e presenti in azienda anche al fine di agevolare gli organi di controllo, quale il revisore e/o il Collegio Sindacale, responsabilizzati anch’essi del nuovo impianto normativo.